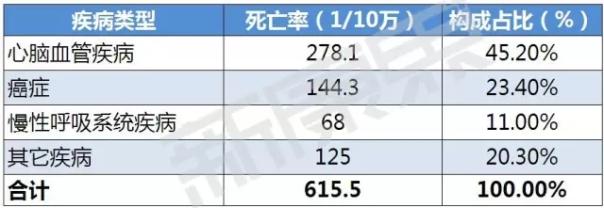

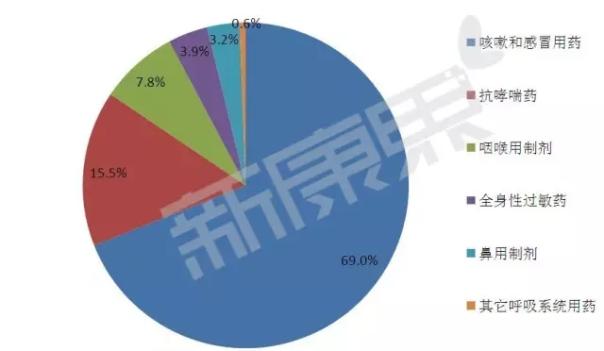

(数据来源:《中国居民营养与慢性病状态报告(2015年)》) 市场整体表现平淡 中康CMH数据显示,2015年呼吸系统用药市场范围(按终端零售价计,下同)为1245亿元,占中国药品市场9.1%的份额,同比增长3.8%,增速低于全国药品市场整体增速7.6%,市场表现平淡。 呼吸系统疾病病发率上升,而相干医治药物市场增速偏低。究其缘由,主要是很多患者对呼吸系统疾病关注度远远不够,作为第3大慢性病死因,慢性呼吸疾病诊断率却不足35%,提升全民呼吸健康意识与加强慢性呼吸疾病防治工作已经是燃眉之急。 从细分市场来看,咳嗽和感冒用药是最大的细份子类,2015年销售额859亿元,同比增长3.7%,占据69.0%的份额,品牌竞争进入白热化阶段,市场集中度低;抗哮喘药占据15.5%的份额,外资品牌市场优势明显,TOP5品牌有4家是外资品牌;咽喉用制剂占据7.8%的份额,其中中成药地位突出,占据97.5%的份额。 2015年呼吸系统子类细分市场占比

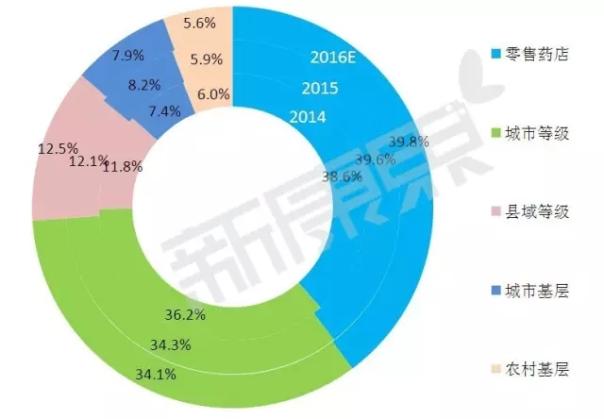

(数据来源:《中国居民营养与慢性病状态报告(2015年)》) 市场整体表现平淡 中康CMH数据显示,2015年呼吸系统用药市场范围(按终端零售价计,下同)为1245亿元,占中国药品市场9.1%的份额,同比增长3.8%,增速低于全国药品市场整体增速7.6%,市场表现平淡。 呼吸系统疾病病发率上升,而相干医治药物市场增速偏低。究其缘由,主要是很多患者对呼吸系统疾病关注度远远不够,作为第3大慢性病死因,慢性呼吸疾病诊断率却不足35%,提升全民呼吸健康意识与加强慢性呼吸疾病防治工作已经是燃眉之急。 从细分市场来看,咳嗽和感冒用药是最大的细份子类,2015年销售额859亿元,同比增长3.7%,占据69.0%的份额,品牌竞争进入白热化阶段,市场集中度低;抗哮喘药占据15.5%的份额,外资品牌市场优势明显,TOP5品牌有4家是外资品牌;咽喉用制剂占据7.8%的份额,其中中成药地位突出,占据97.5%的份额。 2015年呼吸系统子类细分市场占比 零售药店和县域等级医院市场表现活跃 零售药店和城市等级医院是目前呼吸系统用药最大的销售渠道。由于药企掉标或弃标,使得部份医院呼吸系统药品转移到零售药店渠道,2015年零售药店销售贡献度提升到39.6%,预计2016年将进1步提高。与此同时,随着国家继续大力推动分级诊疗政策,城市等级医院呼吸系统患者被分流到基层医疗机构,2015年城市等级医院销售贡献度降至34.3%,预计2016年将进1步降落,相较之下,县域等级医院作为感冒、咳嗽等常见疾病最重要的分级诊疗主战场将获益最大。 呼吸系统用药渠道销售占比

零售药店和县域等级医院市场表现活跃 零售药店和城市等级医院是目前呼吸系统用药最大的销售渠道。由于药企掉标或弃标,使得部份医院呼吸系统药品转移到零售药店渠道,2015年零售药店销售贡献度提升到39.6%,预计2016年将进1步提高。与此同时,随着国家继续大力推动分级诊疗政策,城市等级医院呼吸系统患者被分流到基层医疗机构,2015年城市等级医院销售贡献度降至34.3%,预计2016年将进1步降落,相较之下,县域等级医院作为感冒、咳嗽等常见疾病最重要的分级诊疗主战场将获益最大。 呼吸系统用药渠道销售占比 内资企业主导市场,外资企业渠道下沉 呼吸系统用药市场主要由内资企业占据,2015年内资企业占据82.2%的份额,同比小幅提升;相比于药品整体市场77.3%的市场占有率,内资企业在呼吸系统用药市场的优势地位更加突出,这主要得益于中成药在感冒、咳嗽、咽喉用药等细分市场销售范围大幅领先;2015年中成药在呼吸系统用药占比接近62.6%,远高于在药品整体市场所占的比重。 城市等级医院是呼吸系统外资企业表现最活跃的销售渠道,2015年外资企业在城市等级医院的销售占比26.9%,远高于其它4大销售终端,但由于遭到分级诊疗、招标限价等政策影响,外资企业在城市等级医院的占比同比出现降落,外资企业投入更多的资源抢占县域等级医院和基层市场,2015年外资企业在县域等级医院和基层市场销售占比均同比上涨。 5大终端市场内外资企业销售占比

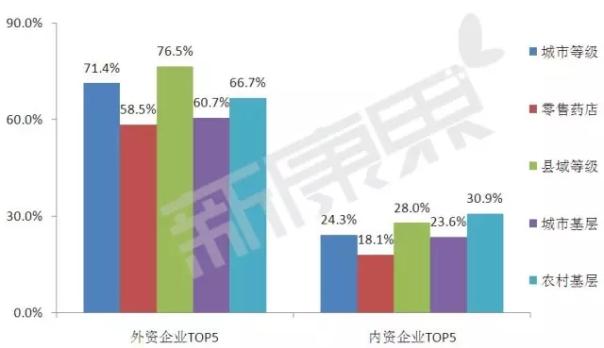

内资企业主导市场,外资企业渠道下沉 呼吸系统用药市场主要由内资企业占据,2015年内资企业占据82.2%的份额,同比小幅提升;相比于药品整体市场77.3%的市场占有率,内资企业在呼吸系统用药市场的优势地位更加突出,这主要得益于中成药在感冒、咳嗽、咽喉用药等细分市场销售范围大幅领先;2015年中成药在呼吸系统用药占比接近62.6%,远高于在药品整体市场所占的比重。 城市等级医院是呼吸系统外资企业表现最活跃的销售渠道,2015年外资企业在城市等级医院的销售占比26.9%,远高于其它4大销售终端,但由于遭到分级诊疗、招标限价等政策影响,外资企业在城市等级医院的占比同比出现降落,外资企业投入更多的资源抢占县域等级医院和基层市场,2015年外资企业在县域等级医院和基层市场销售占比均同比上涨。 5大终端市场内外资企业销售占比 内资竞争白热化,外资集中度高 我国呼吸系统用药终端销售市场有将近2200家企业,其中绝大部份为内资企业,生产的药品多为仿造药,同质化竞争问题突出,企业集中度低。2015年5大销售终端内资企业TOP5企业为江西青峰药业、华润39、济川药业、江苏康缘药业和扬子江药业,企业集中度均不超过35%,其中在零售药店竞争最为剧烈,TOP5集中度只有18.1%。 5大终端外资企业的厂家集中度要明显高于内资企业,2015年TOP5企业(阿斯利康、葛兰素史克、勃林殷格翰、默沙东、京都念慈庵制药总厂)集中度均超过55%,其中在城市等级医院和县域等级医院两大销售渠道集中度分别到达71.4%和76.5%。 2015年5大终端市场内外资企业TOP5集中度

内资竞争白热化,外资集中度高 我国呼吸系统用药终端销售市场有将近2200家企业,其中绝大部份为内资企业,生产的药品多为仿造药,同质化竞争问题突出,企业集中度低。2015年5大销售终端内资企业TOP5企业为江西青峰药业、华润39、济川药业、江苏康缘药业和扬子江药业,企业集中度均不超过35%,其中在零售药店竞争最为剧烈,TOP5集中度只有18.1%。 5大终端外资企业的厂家集中度要明显高于内资企业,2015年TOP5企业(阿斯利康、葛兰素史克、勃林殷格翰、默沙东、京都念慈庵制药总厂)集中度均超过55%,其中在城市等级医院和县域等级医院两大销售渠道集中度分别到达71.4%和76.5%。 2015年5大终端市场内外资企业TOP5集中度