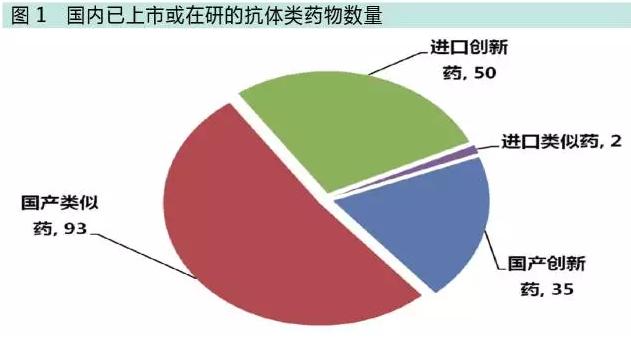

180个品种中,创新抗体药有85个,其中国内企业开发的品种为35个,占41.2%;生物类似药共95个,除2个是国外企业的品种,其余均是国产品种。虽然从散布来看,国内单抗类药物仍以生物类似药为主,但创新药的数量已大幅增长。同时,1定数量生物类似药的开发无疑也是非常节俭研发资源的方式,可以下降开发风险。 相比于化药品种,抗体类药物的研发投入巨大,难度也更高。很多国内企业对抗体类药物开发难度并没有苏醒的认识,看到类似凯美纳、朗沐、泰欣生和艾坦这样的品种上市后获益颇丰,就简单认为抗体类药物1旦获批就可以轻松取得数亿元的销售额。 比如网上就有大量类似的提法:“某某公司的某产品是全球某畅销品种的类似品种,1旦上市该药销售额有望超过**亿元”。却不知,这些销售成绩都需要大量的市场推行才有可能实现,加上国内如赫赛汀、美罗华、安维汀和修美乐等品种普遍已有超过10家以上的类似药申请。部份靶点的生物仿造药已明显过热,1堆产品蜂拥而至,仅在研究阶段的临床基地挑选,病例入组就将让很多企业苦不堪言。 另外,虽然在小试及中试阶段,生物药的开发已难度不大,但如何在质量和本钱可控的情况实现产业化,这1步仍然非常漫长。即使是顺利上市,单抗类药物一样会面临剧烈的竞争,特别对某些目标人群本就有限的品种。 因此,对抗体类药物的研发,国内企业还需冷静思考,切莫跟风。本文梳理出国内抗体类药物的8个研发热门靶点,对各靶点市场情况和趋势进行精辟分析,为国内抗体类药物研发提供参考和建议。 NO.1 TNF-α靶点 [已上市/在研品种] 28种 [生物类似药热门] 阿达木单抗(17种) TNF-α靶点是单抗获得最为成功事迹的靶点。即使排除TNF-α融会蛋白药物依那西普,仅抗TNF-α单抗就有4个重磅炸弹级品种:首个获批的英夫利西单抗,“药王”阿达木单抗,和新获批的戈利木单抗和赛妥珠单抗。这4个品种2015年全球销售额合计达266亿美元。 不过,相比于TNF-α单抗在全球大放异彩,其在国内的表现却相当惨淡。根据样本医院销售数据,虽然类克(英夫利西单抗)及修美乐(阿达木单抗)已在国内上市,但两个产品样本医院销售合计仅为1.33亿元,且连续两年销量止步不前。这也提示,短时间内国内类风湿关节炎生物制剂还难以取得市场认可。

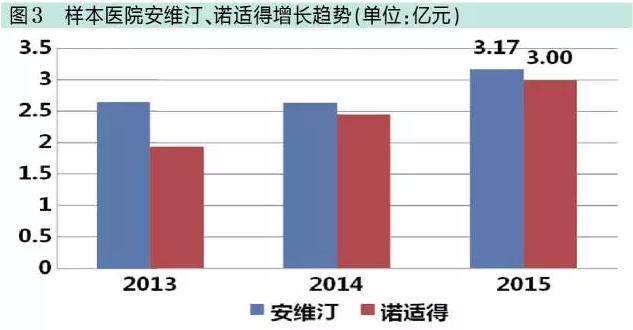

180个品种中,创新抗体药有85个,其中国内企业开发的品种为35个,占41.2%;生物类似药共95个,除2个是国外企业的品种,其余均是国产品种。虽然从散布来看,国内单抗类药物仍以生物类似药为主,但创新药的数量已大幅增长。同时,1定数量生物类似药的开发无疑也是非常节俭研发资源的方式,可以下降开发风险。 相比于化药品种,抗体类药物的研发投入巨大,难度也更高。很多国内企业对抗体类药物开发难度并没有苏醒的认识,看到类似凯美纳、朗沐、泰欣生和艾坦这样的品种上市后获益颇丰,就简单认为抗体类药物1旦获批就可以轻松取得数亿元的销售额。 比如网上就有大量类似的提法:“某某公司的某产品是全球某畅销品种的类似品种,1旦上市该药销售额有望超过**亿元”。却不知,这些销售成绩都需要大量的市场推行才有可能实现,加上国内如赫赛汀、美罗华、安维汀和修美乐等品种普遍已有超过10家以上的类似药申请。部份靶点的生物仿造药已明显过热,1堆产品蜂拥而至,仅在研究阶段的临床基地挑选,病例入组就将让很多企业苦不堪言。 另外,虽然在小试及中试阶段,生物药的开发已难度不大,但如何在质量和本钱可控的情况实现产业化,这1步仍然非常漫长。即使是顺利上市,单抗类药物一样会面临剧烈的竞争,特别对某些目标人群本就有限的品种。 因此,对抗体类药物的研发,国内企业还需冷静思考,切莫跟风。本文梳理出国内抗体类药物的8个研发热门靶点,对各靶点市场情况和趋势进行精辟分析,为国内抗体类药物研发提供参考和建议。 NO.1 TNF-α靶点 [已上市/在研品种] 28种 [生物类似药热门] 阿达木单抗(17种) TNF-α靶点是单抗获得最为成功事迹的靶点。即使排除TNF-α融会蛋白药物依那西普,仅抗TNF-α单抗就有4个重磅炸弹级品种:首个获批的英夫利西单抗,“药王”阿达木单抗,和新获批的戈利木单抗和赛妥珠单抗。这4个品种2015年全球销售额合计达266亿美元。 不过,相比于TNF-α单抗在全球大放异彩,其在国内的表现却相当惨淡。根据样本医院销售数据,虽然类克(英夫利西单抗)及修美乐(阿达木单抗)已在国内上市,但两个产品样本医院销售合计仅为1.33亿元,且连续两年销量止步不前。这也提示,短时间内国内类风湿关节炎生物制剂还难以取得市场认可。 虽然国内销售不佳,却也无碍TNF-α单抗成为国内最受关注的单抗研发种别,已上市及在研的单抗到达28个。其中英夫利西单抗、阿达木单抗及各自的生物类似药共有22个。 特别是英夫利西单抗生物类似药,作为人鼠嵌合单抗,在阿达木单抗上市多年的情况下,国内研发仍然活跃。进度最快的上海百迈博制药已申报生产,值得期待;还在申报临床的几个厂家,则建议进1步评估继续开发的价值。 阿达木单抗类似药仅仅已申报品种就到达17个,更值得注意的是还有很多准备申报临床的企业。目前申报进度最快的是百奥泰生物和信达生物,均已进入Ⅲ期临床;另外,北京绿竹生物、嘉和生物、江苏众合、复宏汉霖和浙江海正都已取得临床批件。 在TNF-α创新药方面,全人源、抗体小型化和长效是TNF-α单抗的主要发展方向。因此,与英夫利西单抗和阿达木单抗相比,杨森长效全人源的戈利木单抗和UCB的长效抗体片断赛妥珠单抗有1些优势,这两个品种在国内研发分别进展到申报生产和Ⅲ期临床。 国内自主创新的1类TNF-α药物中,目前主要有丽珠的注射用重组人源化TNF-α单抗,和3生的人源化抗人TNF-α单抗注射液(CHO细胞),两个品种目前都在进行临床研究。 NO.2 VEGF靶点 [已上市/在研品种] 26种 [生物类似药热门] 贝伐珠单抗(19种) 与TNF-α1样,VEGF也是药物取得巨大成功的靶点,贝伐珠单抗的上市及其肿瘤饥饿疗法的提出在当时的影响力不亚于PD⑴及其肿瘤免疫疗法。 VEGF单抗除在肿瘤领域获得巨大成功,也广泛用于眼底新生血管疾病的医治。包括贝伐珠单抗、雷珠单抗,和2个VEGF融会蛋白类药物(阿柏西普和康柏西普),都广泛用于包括年龄相干性黄斑病变在内的多种新生血管疾病。VEGF单抗药物医治眼底疾病的地位乃至高于其医治肿瘤的地位。2015年,贝伐珠单抗(安维汀)和雷珠单抗(诺适得)的全球销售额分别达70亿美元和36亿美元。

虽然国内销售不佳,却也无碍TNF-α单抗成为国内最受关注的单抗研发种别,已上市及在研的单抗到达28个。其中英夫利西单抗、阿达木单抗及各自的生物类似药共有22个。 特别是英夫利西单抗生物类似药,作为人鼠嵌合单抗,在阿达木单抗上市多年的情况下,国内研发仍然活跃。进度最快的上海百迈博制药已申报生产,值得期待;还在申报临床的几个厂家,则建议进1步评估继续开发的价值。 阿达木单抗类似药仅仅已申报品种就到达17个,更值得注意的是还有很多准备申报临床的企业。目前申报进度最快的是百奥泰生物和信达生物,均已进入Ⅲ期临床;另外,北京绿竹生物、嘉和生物、江苏众合、复宏汉霖和浙江海正都已取得临床批件。 在TNF-α创新药方面,全人源、抗体小型化和长效是TNF-α单抗的主要发展方向。因此,与英夫利西单抗和阿达木单抗相比,杨森长效全人源的戈利木单抗和UCB的长效抗体片断赛妥珠单抗有1些优势,这两个品种在国内研发分别进展到申报生产和Ⅲ期临床。 国内自主创新的1类TNF-α药物中,目前主要有丽珠的注射用重组人源化TNF-α单抗,和3生的人源化抗人TNF-α单抗注射液(CHO细胞),两个品种目前都在进行临床研究。 NO.2 VEGF靶点 [已上市/在研品种] 26种 [生物类似药热门] 贝伐珠单抗(19种) 与TNF-α1样,VEGF也是药物取得巨大成功的靶点,贝伐珠单抗的上市及其肿瘤饥饿疗法的提出在当时的影响力不亚于PD⑴及其肿瘤免疫疗法。 VEGF单抗除在肿瘤领域获得巨大成功,也广泛用于眼底新生血管疾病的医治。包括贝伐珠单抗、雷珠单抗,和2个VEGF融会蛋白类药物(阿柏西普和康柏西普),都广泛用于包括年龄相干性黄斑病变在内的多种新生血管疾病。VEGF单抗药物医治眼底疾病的地位乃至高于其医治肿瘤的地位。2015年,贝伐珠单抗(安维汀)和雷珠单抗(诺适得)的全球销售额分别达70亿美元和36亿美元。 在国内,目前已上市和在研的VEGF单抗达26种。其中,贝伐珠单抗的类似药达19种,信达生物进度最快,已进入Ⅲ期临床,另外还有多个厂家已获批临床。雷珠单抗由于上市较晚,目前国内类似药获批临床的唯一齐鲁1个品种。 VEGF单抗创新药中,礼来最新在FDA获批的Ramucirumab也已在中国进入Ⅰ期临床,该药在国外已取得包括非小细胞肺癌和胃癌在内的多个适应症。先声的Sevacizumab是其联合开发的VEGF单抗,也在中国展开Ⅰ期临床。 另外,泰康生物正在展开Ⅰ期临床的重组抗VEGF人源化单抗注射液,应当是1个针对眼底疾病的VEGF单抗,该药作为为数不多的针对眼底疾病的创新药,更值得期待。 NO.3 CD20靶点 [已上市/在研品种] 19种 [生物类似药热门] 利妥昔单抗(15种) CD20靶点单抗主要用于非霍奇金淋巴瘤和淋巴细胞白血病的医治。全球首个获批的CD20类单抗罗氏的利妥昔单抗(美罗华),2015年全球销售额高达73亿美元。在国内市场,美罗华也是最畅销的抗肿瘤单抗药物,根据PDB样本医院数据,2015年样本医院销售额到达7.93亿元。

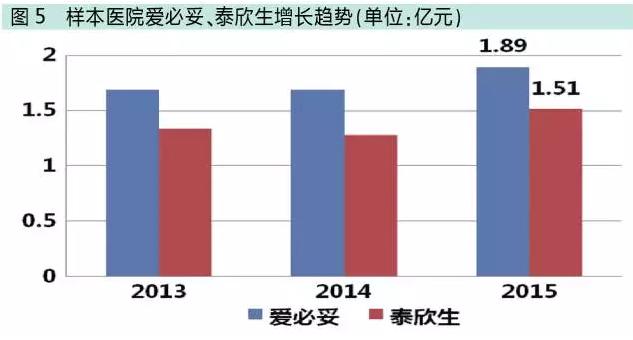

在国内,目前已上市和在研的VEGF单抗达26种。其中,贝伐珠单抗的类似药达19种,信达生物进度最快,已进入Ⅲ期临床,另外还有多个厂家已获批临床。雷珠单抗由于上市较晚,目前国内类似药获批临床的唯一齐鲁1个品种。 VEGF单抗创新药中,礼来最新在FDA获批的Ramucirumab也已在中国进入Ⅰ期临床,该药在国外已取得包括非小细胞肺癌和胃癌在内的多个适应症。先声的Sevacizumab是其联合开发的VEGF单抗,也在中国展开Ⅰ期临床。 另外,泰康生物正在展开Ⅰ期临床的重组抗VEGF人源化单抗注射液,应当是1个针对眼底疾病的VEGF单抗,该药作为为数不多的针对眼底疾病的创新药,更值得期待。 NO.3 CD20靶点 [已上市/在研品种] 19种 [生物类似药热门] 利妥昔单抗(15种) CD20靶点单抗主要用于非霍奇金淋巴瘤和淋巴细胞白血病的医治。全球首个获批的CD20类单抗罗氏的利妥昔单抗(美罗华),2015年全球销售额高达73亿美元。在国内市场,美罗华也是最畅销的抗肿瘤单抗药物,根据PDB样本医院数据,2015年样本医院销售额到达7.93亿元。 在美罗华的刺激下,国内CD20类抗体药物的研发1直非常活跃,目前已上市和在研的CD20单抗共有19个,其中利妥昔单抗及其类似药共有16个。 在利妥昔单抗类似药的研发竞争中,3生国健的速度最快,已完成临床研究,正在申报上市。另外,复宏汉霖、神州细胞和信达生物已进入Ⅲ期临床,浙江海正已进入Ⅱ期临床,还有6家企业已取得临床批件。 CD20创新药方面,目前国内有3个在研品种。斟酌到利妥昔单抗是人鼠嵌合单抗,故下降其免疫原性是1个发展方向。 罗氏的Obinutuzumab是第1个被FDA认定为“突破性医治”的单抗,与利妥昔单抗1样靶向CD20单抗,但其属于人源化单抗,且通过糖基化修饰其Fc片断增加其对Fcγ受体的亲和力。GSK的奥法木单抗(Ofatumumab)是全人源的CD20单抗,该药用于CLL一样取得了突破性医治认定。目前Obinutuzumab和Ofatumumab都在中国展开Ⅲ期临床研究,有望分享美罗华的市场份额。 国内CD20创新药也有了先行者,北京天广实生物的重组人源化单抗MIL62注射液是人源化CD20单抗,该药目前正在申报临床。 NO.4 EGF靶点 [已上市/在研品种] 19种 [生物类似药热门] 西妥昔单抗(11 种) EGF类单抗主要用于结直肠癌的医治。第1个获批的EGF类单抗是Imclone的西妥昔单抗(爱必妥),该药2015年全球销售额超过14亿美元。 在国内,除爱必妥,百泰生物联合开发的尼妥珠单抗(泰欣生)也获批上市,两个品种上市初期都经历了快速增长,不过目前增速有所放缓,2015年两个品种样本医院销售合计达3.4亿元。

在美罗华的刺激下,国内CD20类抗体药物的研发1直非常活跃,目前已上市和在研的CD20单抗共有19个,其中利妥昔单抗及其类似药共有16个。 在利妥昔单抗类似药的研发竞争中,3生国健的速度最快,已完成临床研究,正在申报上市。另外,复宏汉霖、神州细胞和信达生物已进入Ⅲ期临床,浙江海正已进入Ⅱ期临床,还有6家企业已取得临床批件。 CD20创新药方面,目前国内有3个在研品种。斟酌到利妥昔单抗是人鼠嵌合单抗,故下降其免疫原性是1个发展方向。 罗氏的Obinutuzumab是第1个被FDA认定为“突破性医治”的单抗,与利妥昔单抗1样靶向CD20单抗,但其属于人源化单抗,且通过糖基化修饰其Fc片断增加其对Fcγ受体的亲和力。GSK的奥法木单抗(Ofatumumab)是全人源的CD20单抗,该药用于CLL一样取得了突破性医治认定。目前Obinutuzumab和Ofatumumab都在中国展开Ⅲ期临床研究,有望分享美罗华的市场份额。 国内CD20创新药也有了先行者,北京天广实生物的重组人源化单抗MIL62注射液是人源化CD20单抗,该药目前正在申报临床。 NO.4 EGF靶点 [已上市/在研品种] 19种 [生物类似药热门] 西妥昔单抗(11 种) EGF类单抗主要用于结直肠癌的医治。第1个获批的EGF类单抗是Imclone的西妥昔单抗(爱必妥),该药2015年全球销售额超过14亿美元。 在国内,除爱必妥,百泰生物联合开发的尼妥珠单抗(泰欣生)也获批上市,两个品种上市初期都经历了快速增长,不过目前增速有所放缓,2015年两个品种样本医院销售合计达3.4亿元。 爱必妥的成功和泰欣生的上市增进了国内EGF类抗体的研发,目前已上市和在研的EGF类单抗1共有19个,其中西妥昔单抗及其类似药共有12个。在西妥昔单抗类似药研发竞争中,张江生物的速度最快,目前正在Ⅲ期临床阶段,其余大部份处于Ⅰ期临床或获批临床批件阶段。 西妥昔单抗的最大问题一样是免疫原性,该药属于人鼠嵌合单抗,因此EGF类单抗研发也着眼于解决免疫原性问题。帕尼单抗(帕妥木单抗)是安进研发的全人源EGF单抗,单药1度被认为有望替换西妥昔单抗,不过上市后大范围临床研究并未支持其在疗效或安全性上优于西妥昔单抗。目前帕尼单抗国内由贝达安进开发,正在展开Ⅲ期临床研究。除针对西妥昔单抗的类似药,目前国内还有多个针对其他EGF单抗的类似药。齐鲁和上海津曼特生物的EGF单抗类似药都已获批临床,其中前者多是帕尼单抗的类似药。 创新药方面,目前国内有4个自主研发品种。神州细胞的重组全人源抗人表皮生长因子受体单抗注射液目前已进入Ⅰ期临床,而上海赛伦生物和重庆智翔金泰生物各自的重组全人源抗EGFR单抗注射液均已取得了临床批件,这些品种可能都是采取不同的方式使西妥昔单抗实现全人源。 NO.5 HER2靶点 [已上市/在研品种] 19种 [生物类似药热门] 曲妥珠单抗(10种) HER2靶点单抗主要用于乳腺癌等HER2高表达的癌症医治。第1个获批的HER2类单抗是罗氏的曲妥珠单抗(赫赛汀),该药2015年全球销售额到达68亿美元,在国内该药销量一样增速迅猛,样本医院2015年赫赛汀销售额达6.66亿元。对HER2高表达的乳腺癌、胃癌等疾病,曲妥珠单抗的疗效优越,并已被国内外指南1致推荐为HER2阳性的乳腺癌等疾病的1线用药。

爱必妥的成功和泰欣生的上市增进了国内EGF类抗体的研发,目前已上市和在研的EGF类单抗1共有19个,其中西妥昔单抗及其类似药共有12个。在西妥昔单抗类似药研发竞争中,张江生物的速度最快,目前正在Ⅲ期临床阶段,其余大部份处于Ⅰ期临床或获批临床批件阶段。 西妥昔单抗的最大问题一样是免疫原性,该药属于人鼠嵌合单抗,因此EGF类单抗研发也着眼于解决免疫原性问题。帕尼单抗(帕妥木单抗)是安进研发的全人源EGF单抗,单药1度被认为有望替换西妥昔单抗,不过上市后大范围临床研究并未支持其在疗效或安全性上优于西妥昔单抗。目前帕尼单抗国内由贝达安进开发,正在展开Ⅲ期临床研究。除针对西妥昔单抗的类似药,目前国内还有多个针对其他EGF单抗的类似药。齐鲁和上海津曼特生物的EGF单抗类似药都已获批临床,其中前者多是帕尼单抗的类似药。 创新药方面,目前国内有4个自主研发品种。神州细胞的重组全人源抗人表皮生长因子受体单抗注射液目前已进入Ⅰ期临床,而上海赛伦生物和重庆智翔金泰生物各自的重组全人源抗EGFR单抗注射液均已取得了临床批件,这些品种可能都是采取不同的方式使西妥昔单抗实现全人源。 NO.5 HER2靶点 [已上市/在研品种] 19种 [生物类似药热门] 曲妥珠单抗(10种) HER2靶点单抗主要用于乳腺癌等HER2高表达的癌症医治。第1个获批的HER2类单抗是罗氏的曲妥珠单抗(赫赛汀),该药2015年全球销售额到达68亿美元,在国内该药销量一样增速迅猛,样本医院2015年赫赛汀销售额达6.66亿元。对HER2高表达的乳腺癌、胃癌等疾病,曲妥珠单抗的疗效优越,并已被国内外指南1致推荐为HER2阳性的乳腺癌等疾病的1线用药。 中国是乳腺癌的多发国,患者众多,故HER2单抗市场巨大。目前已上市和在研的HER2类单抗1共有19个,其中曲妥珠单抗及其类似药共有11个。在曲妥珠单抗类似药研发竞争中,复宏汉霖和嘉和生物的速度最快,目前正在Ⅲ期临床阶段,安徽安科和齐鲁则进入Ⅰ期临床。 虽然曲妥珠单抗已得到临床认同,但业内还是希望能在HER2药物中有新的突破。帕妥珠单抗是罗氏新获批的HER2单抗,该药虽然同属HER2单抗,但作用靶点与曲妥珠有所区分。 临床研究发现曲妥珠单抗联合帕妥珠单抗的疗效较单用曲妥珠单抗大幅提升。目前帕妥珠单抗正在国内展开Ⅲ期临床。对帕妥珠单抗,国内很多企业也跃跃欲试,其中齐鲁的帕妥珠单抗类似药获批进入临床,丽珠的重组抗HER2结构域Ⅱ人源化单抗注射液一样定位于HER2的结构域Ⅱ,作为创新药该药已获批临床。 抗体偶联技术在HER2单抗使用最多,罗氏的Trastuzumab Emtansine(Kadcyla)是第1个在HER2领域取得成功的抗体偶联物,该药利用曲妥珠单抗和微管蛋白类药物DM1,偶联物较曲妥珠单抗的疗效显著提升,该药目前正在国内展开Ⅲ期临床研究。 国内针对HER2的抗体偶联物研发活跃,目前已有百奥泰生物的注射用重组人源化抗HER2单克隆抗体-美登素偶联物和烟台荣昌的注射用重组人源化抗HER2单抗-MMAE偶联剂获批展开临床研究。 在HER2领域还有1个值得大书特书的国产创新药:武汉友芝友这样1个名不见经传的创新企业正在开发注射用重组抗HER2和CD3人源化双特异性抗体,该药是国内自主研发的首个申报临床的双特异性抗体,从理论上该药可以同时靶向HER2和T细胞,实现靶向免疫。 NO.6 PD⑴/PD-L1靶点 [已上市/在研品种] 7种 抗肿瘤无疑是抗体类药物最为关注的领域,而在抗肿瘤领域,以PD⑴、PD-L1为代表的抗肿瘤免疫医治又是其中最闪亮的种别。2014年《Forbes》破例将两个肿瘤免疫药物分别是Opdivo(Nivolumab)和Keytruda(Pembrolizumab)列为该年度最重要的创新药,各大专业医药数据分析公司也纷纭预测两个产品全球销售额将轻松突破50亿美元大关,乃至有望挑战修美乐的药王地位。除这两个品种,罗氏的Atezolizumab也获批上市,该药是全球首个获批的PD-L1药物。3个药物目前都已进入中国,正在展开Ⅲ期临床研究,都有可能成为首个中国上市的PD⑴/PD-L1药物。另外,默克雪兰诺的PD-L1药物Avelumab正在申请临床研究。 PD⑴/PD-L1类药物是国内抗体类药物创新的热门,国内在研的自主研发PD⑴/PD-L1药物达7个,其中君实生物的重组人源化抗PD⑴单抗注射液已进入了Ⅰ期临床,另外百济神州的PD⑴类药物BGB-A317、恒瑞的PD⑴类药物SHR⑴210和信达生物的PD⑴类药物IBI308均获批临床。而基石药业、誉衡和嘉和生物各有1个PD⑴/PD-L1类药物申报临床。 NO.7 IL⑹靶点 [已上市/在研品种] 7种 IL⑹类单抗主要用于类风关等本身免疫疾病。类风关的生物制剂医治1度被TNF-α抑制剂垄断,但欧美最新指南普遍将各类生物制剂放到了同等地位,这使得包括IL⑹类在内的各种非TNF类药物取得了巨大的市场机会。 IL⑹类药物目前最畅销的是罗氏的托珠单抗,该药2015年全球销售额到达15亿美元。在国内,IL⑹医治类风关的理念还有待推行,目前唯一静脉注射也阻碍了托珠单抗的推行。虽然不属于国内抗体类药物研究热门,但目前已上市和在研的IL⑹类单抗仍然到达7个,其中托珠单抗及其类似药共有4个。 创新药方面,杨森的Sirukumab和Siltuximab(司妥昔单抗)都已申请在中国展开临床研究,其中全人源IL⑹单抗Sirukumab已取得临床批件,在免疫原性方面有1定优势。国内IL⑹创新药领域目前唯一药明康德的重组全人抗白介素⑹单克隆抗体注射液,该药是药明康德和阿斯利康旗下的MedImmune共同研发的产品。 NO.8 RANK靶点 [已上市/在研品种] 6种 核因子-κB受体活化因子(RANK)及其配体RANKL与破骨细胞的成熟等1系列骨代谢相干信号通路有关。对RANK及其配体RANKL的抑制,可在某些情况下改良骨代谢,减少骨质疏松和骨折等疾病风险。 根据该机制,安进成功开发了针对RANKL的狄诺塞单抗,该药已获批用于恶性肿瘤骨转移(SREs)和骨质增生等4种有巨大市场容量疾病的医治。狄诺塞单抗虽然上市时间不长,但市场表现优良,2015年其全球年销售额已达30亿美元。 国内RANK单抗均属于狄诺塞单抗及其类似药。安进的原研药目前已在中国进入Ⅲ期临床。5个类似药中,齐鲁进度最快,已取得临床批件;其他厂家则还处于申报临床阶段。

中国是乳腺癌的多发国,患者众多,故HER2单抗市场巨大。目前已上市和在研的HER2类单抗1共有19个,其中曲妥珠单抗及其类似药共有11个。在曲妥珠单抗类似药研发竞争中,复宏汉霖和嘉和生物的速度最快,目前正在Ⅲ期临床阶段,安徽安科和齐鲁则进入Ⅰ期临床。 虽然曲妥珠单抗已得到临床认同,但业内还是希望能在HER2药物中有新的突破。帕妥珠单抗是罗氏新获批的HER2单抗,该药虽然同属HER2单抗,但作用靶点与曲妥珠有所区分。 临床研究发现曲妥珠单抗联合帕妥珠单抗的疗效较单用曲妥珠单抗大幅提升。目前帕妥珠单抗正在国内展开Ⅲ期临床。对帕妥珠单抗,国内很多企业也跃跃欲试,其中齐鲁的帕妥珠单抗类似药获批进入临床,丽珠的重组抗HER2结构域Ⅱ人源化单抗注射液一样定位于HER2的结构域Ⅱ,作为创新药该药已获批临床。 抗体偶联技术在HER2单抗使用最多,罗氏的Trastuzumab Emtansine(Kadcyla)是第1个在HER2领域取得成功的抗体偶联物,该药利用曲妥珠单抗和微管蛋白类药物DM1,偶联物较曲妥珠单抗的疗效显著提升,该药目前正在国内展开Ⅲ期临床研究。 国内针对HER2的抗体偶联物研发活跃,目前已有百奥泰生物的注射用重组人源化抗HER2单克隆抗体-美登素偶联物和烟台荣昌的注射用重组人源化抗HER2单抗-MMAE偶联剂获批展开临床研究。 在HER2领域还有1个值得大书特书的国产创新药:武汉友芝友这样1个名不见经传的创新企业正在开发注射用重组抗HER2和CD3人源化双特异性抗体,该药是国内自主研发的首个申报临床的双特异性抗体,从理论上该药可以同时靶向HER2和T细胞,实现靶向免疫。 NO.6 PD⑴/PD-L1靶点 [已上市/在研品种] 7种 抗肿瘤无疑是抗体类药物最为关注的领域,而在抗肿瘤领域,以PD⑴、PD-L1为代表的抗肿瘤免疫医治又是其中最闪亮的种别。2014年《Forbes》破例将两个肿瘤免疫药物分别是Opdivo(Nivolumab)和Keytruda(Pembrolizumab)列为该年度最重要的创新药,各大专业医药数据分析公司也纷纭预测两个产品全球销售额将轻松突破50亿美元大关,乃至有望挑战修美乐的药王地位。除这两个品种,罗氏的Atezolizumab也获批上市,该药是全球首个获批的PD-L1药物。3个药物目前都已进入中国,正在展开Ⅲ期临床研究,都有可能成为首个中国上市的PD⑴/PD-L1药物。另外,默克雪兰诺的PD-L1药物Avelumab正在申请临床研究。 PD⑴/PD-L1类药物是国内抗体类药物创新的热门,国内在研的自主研发PD⑴/PD-L1药物达7个,其中君实生物的重组人源化抗PD⑴单抗注射液已进入了Ⅰ期临床,另外百济神州的PD⑴类药物BGB-A317、恒瑞的PD⑴类药物SHR⑴210和信达生物的PD⑴类药物IBI308均获批临床。而基石药业、誉衡和嘉和生物各有1个PD⑴/PD-L1类药物申报临床。 NO.7 IL⑹靶点 [已上市/在研品种] 7种 IL⑹类单抗主要用于类风关等本身免疫疾病。类风关的生物制剂医治1度被TNF-α抑制剂垄断,但欧美最新指南普遍将各类生物制剂放到了同等地位,这使得包括IL⑹类在内的各种非TNF类药物取得了巨大的市场机会。 IL⑹类药物目前最畅销的是罗氏的托珠单抗,该药2015年全球销售额到达15亿美元。在国内,IL⑹医治类风关的理念还有待推行,目前唯一静脉注射也阻碍了托珠单抗的推行。虽然不属于国内抗体类药物研究热门,但目前已上市和在研的IL⑹类单抗仍然到达7个,其中托珠单抗及其类似药共有4个。 创新药方面,杨森的Sirukumab和Siltuximab(司妥昔单抗)都已申请在中国展开临床研究,其中全人源IL⑹单抗Sirukumab已取得临床批件,在免疫原性方面有1定优势。国内IL⑹创新药领域目前唯一药明康德的重组全人抗白介素⑹单克隆抗体注射液,该药是药明康德和阿斯利康旗下的MedImmune共同研发的产品。 NO.8 RANK靶点 [已上市/在研品种] 6种 核因子-κB受体活化因子(RANK)及其配体RANKL与破骨细胞的成熟等1系列骨代谢相干信号通路有关。对RANK及其配体RANKL的抑制,可在某些情况下改良骨代谢,减少骨质疏松和骨折等疾病风险。 根据该机制,安进成功开发了针对RANKL的狄诺塞单抗,该药已获批用于恶性肿瘤骨转移(SREs)和骨质增生等4种有巨大市场容量疾病的医治。狄诺塞单抗虽然上市时间不长,但市场表现优良,2015年其全球年销售额已达30亿美元。 国内RANK单抗均属于狄诺塞单抗及其类似药。安进的原研药目前已在中国进入Ⅲ期临床。5个类似药中,齐鲁进度最快,已取得临床批件;其他厂家则还处于申报临床阶段。