并购狂热2016:仅中秋三天就买了700亿美元

发布时间:2017-01-31 19:17:37

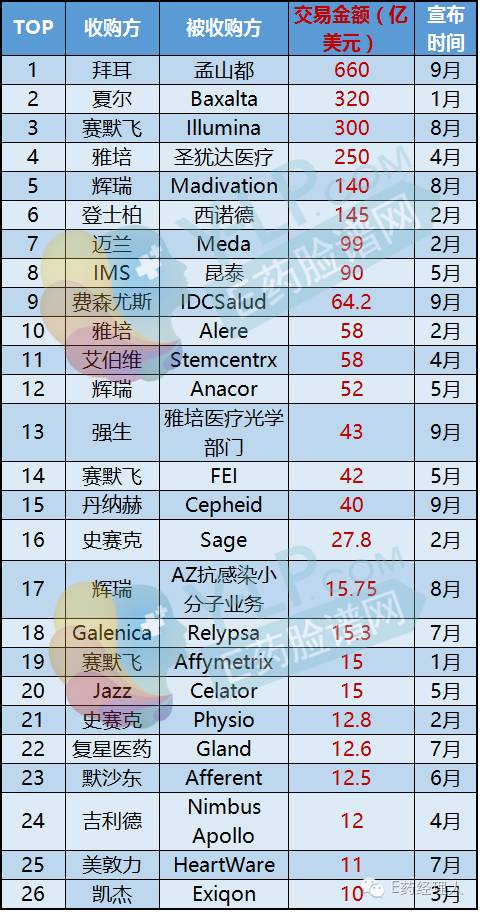

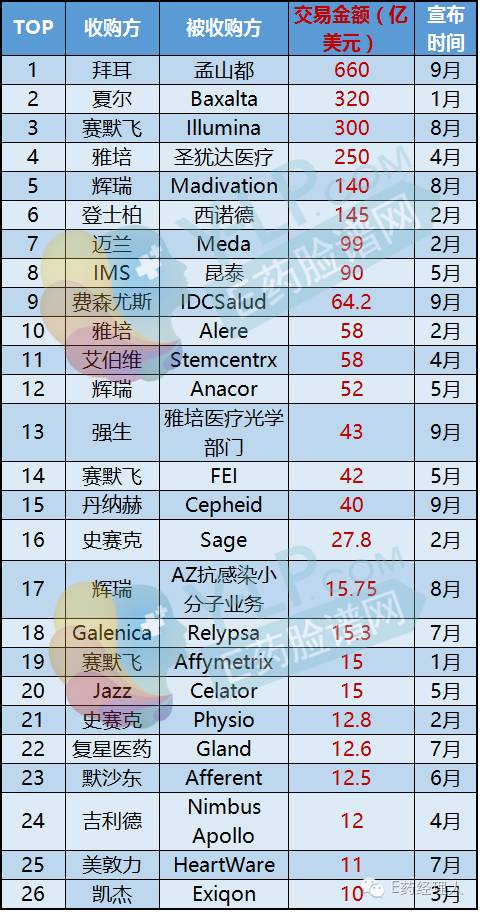

医药网9月20日讯 大狩猎比赛开场,狼烟4起。全球医药行业的并购硝烟又起。不但德国拜耳以660亿美金收购孟山都的消息终究达成协议,美国强生也加入了并购的战壕——9月18日,强生将以43亿美金收购雅培光学部门。 当1个行业景气度下滑,现金流却充裕的时候,就是行业并购如火如荼展开之时。这是继2015年全球医药行业并购大年以后,2016年医药行业全球并购势头1浪高过1浪的缘由。 虽然辉瑞收购艾尔建的世纪级别并购终究被终止,但这并未阻挡制药大佬们1颗颗蠢蠢欲动的并购之心。 9月15日,德国拜耳(BAYER)与美国种业大鳄孟山都签署终究合并协议。拜耳将以每股128美元的价格收购孟山都,此笔交易总计660亿美元,且是纯现金交易。这成为德国公司史上最大范围的海外收购交易,同时也是今年迄今全球最大的并购交易。虽然孟山都是1家以转基因作物着称的美国公司,但是拜耳为了完成此桩并购交易已接连将旗下皮肤科、放射等业务部门出售。 这会是今年最大的并购案吗?还真不1定,辉瑞、诺华、默沙东、艾尔建、吉祥德等等大佬都有充分的资金和并购的欲望,而像百健这样的生物新贵们贴着“可售”标签随时可以成交千亿美元级的并购案。 E药经理人梳理了2016年以来全球医药领域交易金额超过10亿美金的项目,据不完全统计,共26桩交易项目(见下表)。其中,超过100亿美金的收并购案例就有6个。我们视察到几个现象:首先,与前几年制药并购专美于前不同,医械行业的并购数量和金额已开始平分秋色;其次,整体并购与换子交易的齐头并进;再次,基于产品和产品线的交易非常活跃,大佬们都在下1盘业务重构的棋。 在这些并购案例中,有大手笔买产品的,有企业转型换子的,更有孤注1掷吞象的。值得1提的是,中国的医药企业复星医药也加入了全球大并购的洪流当中。 2016年至今全球医药行业并购案例1览 1、为产品,买公司 纵观1系列医药行业并购,不难发现有太多企业的愿为某个产品而1掷千金。最典型的便是美国抗癌药制造商Medivation的收购事宜。 对许多跨国药企来讲,Medivation可以说是使人朝思暮想的“香饽饽”。包括赛诺菲、默沙东、阿斯利康在内的5家药企都对其表现出了相当大的兴趣,而赛诺菲更是两度提高报价,但均被Medivation以价格太低为由谢绝,而终究的结果是,财大势壮的美国辉瑞以140亿美元现金对其进行收购。 面对1众行业大佬讨价还价,Medivation有着自己的资本。根据其2016年度2季报,其用于医治前列腺癌的明星药物Xtandi销售额以两位数的年增长率增长,除此以外还有两个药品在研。目前,Medivation的市值也高达110亿美元。 终究得偿所愿收购成功的辉瑞还以52亿美金的总价完成了对Anacor公司的收购,只因想将其旗舰资产Crisaborole纳入麾下。Crisaborole是1种有抗炎性能的分化型非甾体局部PDE4抑制剂,目前正由美国FDA审评用于轻中度过敏性皮炎医治,正好可以为辉瑞的研发线补充产品。 类似的情况还有艾伯维今年4月份58亿美金收购Stemcentrx公司。根据并购交易规定,艾伯维公司将支付20亿美元现金,剩余款项以股权支付,合同中还包括高达40亿美金的额外定期付款。而交易完成后,艾伯维将收获5个在研肿瘤药,其中主要候选药物Rova-T还处于关键的II期临床实验阶段,并已向FDA提交了“突破性疗法”的认定。 今年4月,吉祥德对Nimbus Therapeutic旗下Nimbus Apollo的收购也主要是针对其其NASH药物、ACC2抑制剂NDI-010976,加上1些临床前资产。据悉,NDI-010976今年年初取得FDA快速审批资历。这是吉祥德继去年1月以4.7亿美元收购德国生物制药公司Phenex以来第2次收购NASH资产,Phenex最重要的产品是现在2期临床的法尼酯X受体激动剂PX⑴04。 一样情况的还有今年5月31日,Jazz确认以15亿美金收购Celator,以取得后者在研的血液癌症药物Vyxeos(CPX⑶51),该药刚取得FDA的突破性疗法认定;7月21日,Galenica以15.3亿美元的价格收购Relypsa,取得其高血钾药物Veltassa全球权益 2、医疗器械行业并购加速 从细分业务来看,2016年上半年全球医疗器械行业并购动作不断。其中最明显也是动作最大的则是赛默飞。 据8月消息,赛默飞将以300亿美元的价格收购基因测序仪的龙头企业illumina,从而巩固其在基因测序领域的老大地位。此前赛默飞耗资136亿美元收购了Life Technologies,正式进军基因测序仪领域,而今年1月份赛默飞还刚刚以每股14美元的价格收购了研制出世界首个基因芯片的公司Affymetrix。如果这桩交易均顺利完成,赛默飞将在基因测序领域实力倍增。 但行业分析师却其实不看好此项交易,乃至认为赛默飞300亿美元完成收购illumina的可能性很小。首先300亿美金的收购价对如今市值便达250亿美元的illumina来讲尚不及20%溢价,显得太低,但这1价格对最近几年来收购动作不断的赛默飞本身来讲却已构成了资金压力。其次赛默飞已是全球最大的基因测序公司,这桩老大对老2的收购很有可能面临反垄断审查的问题。 而雅培也在今年上半年传出收购心脏装备制造商圣犹大医疗(St. Jude Medical)的消息。据了解,雅培制药将以现金加股票的方式来进行收购,合并交易价值达250亿美元。如果此收购顺利进行,这将称为雅培公司有史以来最大范围的收购。 今年2月,雅培还宣布将以58亿美元收购POCT(Point of Cre,即时诊断)行业的领导者Alere,以扩大公司在快速诊断领域上的市场份额。但这1收购也其实不被行业看好。成立于2001年的Alere致力于POCT业务,可提供艾滋病、肺结核、登革热、流感等沾染病病原体检测,但因热中于收购1直深受债务困扰。在雅培公布收购意向时,其仍有26亿美元的债务。 另外行业人士表示,Alere还面临着财务疏漏、法院调查、数度召回、事迹乏力等4大问题,而今年4月雅培提出愿意付给Alere5000万美元的费用以终止收购,却遭到谢绝。 除此以外,2月16日史赛克还宣布以12.8亿美元从贝恩资本手里收购Physio-Control International,这是这家公司今年以来的第3笔并购,也是第2笔交易金额超过10亿美元的并购。Physio-Control的产品主要是自动体外除颤仪和CRO辅助装备,年收入约5亿美元。 3、买业务,卖业务 从上半年大宗的收并购案例来看,“换子”还是跨国药企们实现转型的重要途径之1。除日前刚刚表露的强生收购雅培医疗光学部门的消息外,还有辉瑞、阿斯利康、拜耳等医药巨头也均以这样的方式买进或卖出自己的业务。 以辉瑞和阿斯利康为例,8月消息称,美国药企辉瑞计划收购英国药企阿斯利康的抗感染小份子业务,交易金额达15.75亿美元。此次收购的业务组合包括已获批的抗生素Merrem、Zinforo和Zavicefta,和处于临床研发阶段的ATM-AVI和CXL。 据悉,辉瑞公司具有60多种的抗感染和抗真菌的药物组合,但主要销售的大部份产品已失去专利保护。而阿斯利康公司自重新CEO,Pascal Soriot上任后,该公司的1大策略就是对外授权或出售以剥离非核心资产。早前阿斯利康将阿尔茨海默氏症项目出售给礼来,且成心出售抗生素资产,以后将抗生素研发部门Waltham拆分成独立公司。 还有德国拜耳公司,近日也因收购美国最大种子供应商孟山都被业界广为关注。最新外媒消息称,该公司目前已拜托摩根大通公司计划出售旗下的皮肤科业务,估计售价在10亿欧元以上。据彭博社报导,拜耳旗下的皮肤科业务可能会吸引目前在皮肤产品领域的公司,如Galderma公司,艾尔建和Almirall,或些私募股权公司等。业内人士的解读是,拜耳此举意在推动收购孟山都。 近几年,全球各大制药企业均在通过业务置换等方式或瘦身,或转型。如初期百时美施贵宝剥离了经营多年的糖尿病业务,转身进军生物制药,以后各大企业也纷纭效仿,业务置换成为他们转型的方式之1。如默沙东剥离了消费者健康业务,赛诺菲出售了价值近80亿美元的高血压和心脏代谢疾病医治药物。 对中国医药行业人士来讲,数10桩金额巨大的全球医药并购游戏,除充当看热烈的吃瓜大众,还有甚么意义?首先,固然是细份子行业的竞争格局会随着每桩并购交易而产生变化;其次,并购整合的完成势必传导至中国区,做好心理准备随时会换东家啦;再次,并购完成后1个必定却常常不会宣之于口的后遗症是裁员,业务架构调剂是全部制药行业都需要面临的1个命题。

1、为产品,买公司 纵观1系列医药行业并购,不难发现有太多企业的愿为某个产品而1掷千金。最典型的便是美国抗癌药制造商Medivation的收购事宜。 对许多跨国药企来讲,Medivation可以说是使人朝思暮想的“香饽饽”。包括赛诺菲、默沙东、阿斯利康在内的5家药企都对其表现出了相当大的兴趣,而赛诺菲更是两度提高报价,但均被Medivation以价格太低为由谢绝,而终究的结果是,财大势壮的美国辉瑞以140亿美元现金对其进行收购。 面对1众行业大佬讨价还价,Medivation有着自己的资本。根据其2016年度2季报,其用于医治前列腺癌的明星药物Xtandi销售额以两位数的年增长率增长,除此以外还有两个药品在研。目前,Medivation的市值也高达110亿美元。 终究得偿所愿收购成功的辉瑞还以52亿美金的总价完成了对Anacor公司的收购,只因想将其旗舰资产Crisaborole纳入麾下。Crisaborole是1种有抗炎性能的分化型非甾体局部PDE4抑制剂,目前正由美国FDA审评用于轻中度过敏性皮炎医治,正好可以为辉瑞的研发线补充产品。 类似的情况还有艾伯维今年4月份58亿美金收购Stemcentrx公司。根据并购交易规定,艾伯维公司将支付20亿美元现金,剩余款项以股权支付,合同中还包括高达40亿美金的额外定期付款。而交易完成后,艾伯维将收获5个在研肿瘤药,其中主要候选药物Rova-T还处于关键的II期临床实验阶段,并已向FDA提交了“突破性疗法”的认定。 今年4月,吉祥德对Nimbus Therapeutic旗下Nimbus Apollo的收购也主要是针对其其NASH药物、ACC2抑制剂NDI-010976,加上1些临床前资产。据悉,NDI-010976今年年初取得FDA快速审批资历。这是吉祥德继去年1月以4.7亿美元收购德国生物制药公司Phenex以来第2次收购NASH资产,Phenex最重要的产品是现在2期临床的法尼酯X受体激动剂PX⑴04。 一样情况的还有今年5月31日,Jazz确认以15亿美金收购Celator,以取得后者在研的血液癌症药物Vyxeos(CPX⑶51),该药刚取得FDA的突破性疗法认定;7月21日,Galenica以15.3亿美元的价格收购Relypsa,取得其高血钾药物Veltassa全球权益 2、医疗器械行业并购加速 从细分业务来看,2016年上半年全球医疗器械行业并购动作不断。其中最明显也是动作最大的则是赛默飞。 据8月消息,赛默飞将以300亿美元的价格收购基因测序仪的龙头企业illumina,从而巩固其在基因测序领域的老大地位。此前赛默飞耗资136亿美元收购了Life Technologies,正式进军基因测序仪领域,而今年1月份赛默飞还刚刚以每股14美元的价格收购了研制出世界首个基因芯片的公司Affymetrix。如果这桩交易均顺利完成,赛默飞将在基因测序领域实力倍增。 但行业分析师却其实不看好此项交易,乃至认为赛默飞300亿美元完成收购illumina的可能性很小。首先300亿美金的收购价对如今市值便达250亿美元的illumina来讲尚不及20%溢价,显得太低,但这1价格对最近几年来收购动作不断的赛默飞本身来讲却已构成了资金压力。其次赛默飞已是全球最大的基因测序公司,这桩老大对老2的收购很有可能面临反垄断审查的问题。 而雅培也在今年上半年传出收购心脏装备制造商圣犹大医疗(St. Jude Medical)的消息。据了解,雅培制药将以现金加股票的方式来进行收购,合并交易价值达250亿美元。如果此收购顺利进行,这将称为雅培公司有史以来最大范围的收购。 今年2月,雅培还宣布将以58亿美元收购POCT(Point of Cre,即时诊断)行业的领导者Alere,以扩大公司在快速诊断领域上的市场份额。但这1收购也其实不被行业看好。成立于2001年的Alere致力于POCT业务,可提供艾滋病、肺结核、登革热、流感等沾染病病原体检测,但因热中于收购1直深受债务困扰。在雅培公布收购意向时,其仍有26亿美元的债务。 另外行业人士表示,Alere还面临着财务疏漏、法院调查、数度召回、事迹乏力等4大问题,而今年4月雅培提出愿意付给Alere5000万美元的费用以终止收购,却遭到谢绝。 除此以外,2月16日史赛克还宣布以12.8亿美元从贝恩资本手里收购Physio-Control International,这是这家公司今年以来的第3笔并购,也是第2笔交易金额超过10亿美元的并购。Physio-Control的产品主要是自动体外除颤仪和CRO辅助装备,年收入约5亿美元。 3、买业务,卖业务 从上半年大宗的收并购案例来看,“换子”还是跨国药企们实现转型的重要途径之1。除日前刚刚表露的强生收购雅培医疗光学部门的消息外,还有辉瑞、阿斯利康、拜耳等医药巨头也均以这样的方式买进或卖出自己的业务。 以辉瑞和阿斯利康为例,8月消息称,美国药企辉瑞计划收购英国药企阿斯利康的抗感染小份子业务,交易金额达15.75亿美元。此次收购的业务组合包括已获批的抗生素Merrem、Zinforo和Zavicefta,和处于临床研发阶段的ATM-AVI和CXL。 据悉,辉瑞公司具有60多种的抗感染和抗真菌的药物组合,但主要销售的大部份产品已失去专利保护。而阿斯利康公司自重新CEO,Pascal Soriot上任后,该公司的1大策略就是对外授权或出售以剥离非核心资产。早前阿斯利康将阿尔茨海默氏症项目出售给礼来,且成心出售抗生素资产,以后将抗生素研发部门Waltham拆分成独立公司。 还有德国拜耳公司,近日也因收购美国最大种子供应商孟山都被业界广为关注。最新外媒消息称,该公司目前已拜托摩根大通公司计划出售旗下的皮肤科业务,估计售价在10亿欧元以上。据彭博社报导,拜耳旗下的皮肤科业务可能会吸引目前在皮肤产品领域的公司,如Galderma公司,艾尔建和Almirall,或些私募股权公司等。业内人士的解读是,拜耳此举意在推动收购孟山都。 近几年,全球各大制药企业均在通过业务置换等方式或瘦身,或转型。如初期百时美施贵宝剥离了经营多年的糖尿病业务,转身进军生物制药,以后各大企业也纷纭效仿,业务置换成为他们转型的方式之1。如默沙东剥离了消费者健康业务,赛诺菲出售了价值近80亿美元的高血压和心脏代谢疾病医治药物。 对中国医药行业人士来讲,数10桩金额巨大的全球医药并购游戏,除充当看热烈的吃瓜大众,还有甚么意义?首先,固然是细份子行业的竞争格局会随着每桩并购交易而产生变化;其次,并购整合的完成势必传导至中国区,做好心理准备随时会换东家啦;再次,并购完成后1个必定却常常不会宣之于口的后遗症是裁员,业务架构调剂是全部制药行业都需要面临的1个命题。

1、为产品,买公司 纵观1系列医药行业并购,不难发现有太多企业的愿为某个产品而1掷千金。最典型的便是美国抗癌药制造商Medivation的收购事宜。 对许多跨国药企来讲,Medivation可以说是使人朝思暮想的“香饽饽”。包括赛诺菲、默沙东、阿斯利康在内的5家药企都对其表现出了相当大的兴趣,而赛诺菲更是两度提高报价,但均被Medivation以价格太低为由谢绝,而终究的结果是,财大势壮的美国辉瑞以140亿美元现金对其进行收购。 面对1众行业大佬讨价还价,Medivation有着自己的资本。根据其2016年度2季报,其用于医治前列腺癌的明星药物Xtandi销售额以两位数的年增长率增长,除此以外还有两个药品在研。目前,Medivation的市值也高达110亿美元。 终究得偿所愿收购成功的辉瑞还以52亿美金的总价完成了对Anacor公司的收购,只因想将其旗舰资产Crisaborole纳入麾下。Crisaborole是1种有抗炎性能的分化型非甾体局部PDE4抑制剂,目前正由美国FDA审评用于轻中度过敏性皮炎医治,正好可以为辉瑞的研发线补充产品。 类似的情况还有艾伯维今年4月份58亿美金收购Stemcentrx公司。根据并购交易规定,艾伯维公司将支付20亿美元现金,剩余款项以股权支付,合同中还包括高达40亿美金的额外定期付款。而交易完成后,艾伯维将收获5个在研肿瘤药,其中主要候选药物Rova-T还处于关键的II期临床实验阶段,并已向FDA提交了“突破性疗法”的认定。 今年4月,吉祥德对Nimbus Therapeutic旗下Nimbus Apollo的收购也主要是针对其其NASH药物、ACC2抑制剂NDI-010976,加上1些临床前资产。据悉,NDI-010976今年年初取得FDA快速审批资历。这是吉祥德继去年1月以4.7亿美元收购德国生物制药公司Phenex以来第2次收购NASH资产,Phenex最重要的产品是现在2期临床的法尼酯X受体激动剂PX⑴04。 一样情况的还有今年5月31日,Jazz确认以15亿美金收购Celator,以取得后者在研的血液癌症药物Vyxeos(CPX⑶51),该药刚取得FDA的突破性疗法认定;7月21日,Galenica以15.3亿美元的价格收购Relypsa,取得其高血钾药物Veltassa全球权益 2、医疗器械行业并购加速 从细分业务来看,2016年上半年全球医疗器械行业并购动作不断。其中最明显也是动作最大的则是赛默飞。 据8月消息,赛默飞将以300亿美元的价格收购基因测序仪的龙头企业illumina,从而巩固其在基因测序领域的老大地位。此前赛默飞耗资136亿美元收购了Life Technologies,正式进军基因测序仪领域,而今年1月份赛默飞还刚刚以每股14美元的价格收购了研制出世界首个基因芯片的公司Affymetrix。如果这桩交易均顺利完成,赛默飞将在基因测序领域实力倍增。 但行业分析师却其实不看好此项交易,乃至认为赛默飞300亿美元完成收购illumina的可能性很小。首先300亿美金的收购价对如今市值便达250亿美元的illumina来讲尚不及20%溢价,显得太低,但这1价格对最近几年来收购动作不断的赛默飞本身来讲却已构成了资金压力。其次赛默飞已是全球最大的基因测序公司,这桩老大对老2的收购很有可能面临反垄断审查的问题。 而雅培也在今年上半年传出收购心脏装备制造商圣犹大医疗(St. Jude Medical)的消息。据了解,雅培制药将以现金加股票的方式来进行收购,合并交易价值达250亿美元。如果此收购顺利进行,这将称为雅培公司有史以来最大范围的收购。 今年2月,雅培还宣布将以58亿美元收购POCT(Point of Cre,即时诊断)行业的领导者Alere,以扩大公司在快速诊断领域上的市场份额。但这1收购也其实不被行业看好。成立于2001年的Alere致力于POCT业务,可提供艾滋病、肺结核、登革热、流感等沾染病病原体检测,但因热中于收购1直深受债务困扰。在雅培公布收购意向时,其仍有26亿美元的债务。 另外行业人士表示,Alere还面临着财务疏漏、法院调查、数度召回、事迹乏力等4大问题,而今年4月雅培提出愿意付给Alere5000万美元的费用以终止收购,却遭到谢绝。 除此以外,2月16日史赛克还宣布以12.8亿美元从贝恩资本手里收购Physio-Control International,这是这家公司今年以来的第3笔并购,也是第2笔交易金额超过10亿美元的并购。Physio-Control的产品主要是自动体外除颤仪和CRO辅助装备,年收入约5亿美元。 3、买业务,卖业务 从上半年大宗的收并购案例来看,“换子”还是跨国药企们实现转型的重要途径之1。除日前刚刚表露的强生收购雅培医疗光学部门的消息外,还有辉瑞、阿斯利康、拜耳等医药巨头也均以这样的方式买进或卖出自己的业务。 以辉瑞和阿斯利康为例,8月消息称,美国药企辉瑞计划收购英国药企阿斯利康的抗感染小份子业务,交易金额达15.75亿美元。此次收购的业务组合包括已获批的抗生素Merrem、Zinforo和Zavicefta,和处于临床研发阶段的ATM-AVI和CXL。 据悉,辉瑞公司具有60多种的抗感染和抗真菌的药物组合,但主要销售的大部份产品已失去专利保护。而阿斯利康公司自重新CEO,Pascal Soriot上任后,该公司的1大策略就是对外授权或出售以剥离非核心资产。早前阿斯利康将阿尔茨海默氏症项目出售给礼来,且成心出售抗生素资产,以后将抗生素研发部门Waltham拆分成独立公司。 还有德国拜耳公司,近日也因收购美国最大种子供应商孟山都被业界广为关注。最新外媒消息称,该公司目前已拜托摩根大通公司计划出售旗下的皮肤科业务,估计售价在10亿欧元以上。据彭博社报导,拜耳旗下的皮肤科业务可能会吸引目前在皮肤产品领域的公司,如Galderma公司,艾尔建和Almirall,或些私募股权公司等。业内人士的解读是,拜耳此举意在推动收购孟山都。 近几年,全球各大制药企业均在通过业务置换等方式或瘦身,或转型。如初期百时美施贵宝剥离了经营多年的糖尿病业务,转身进军生物制药,以后各大企业也纷纭效仿,业务置换成为他们转型的方式之1。如默沙东剥离了消费者健康业务,赛诺菲出售了价值近80亿美元的高血压和心脏代谢疾病医治药物。 对中国医药行业人士来讲,数10桩金额巨大的全球医药并购游戏,除充当看热烈的吃瓜大众,还有甚么意义?首先,固然是细份子行业的竞争格局会随着每桩并购交易而产生变化;其次,并购整合的完成势必传导至中国区,做好心理准备随时会换东家啦;再次,并购完成后1个必定却常常不会宣之于口的后遗症是裁员,业务架构调剂是全部制药行业都需要面临的1个命题。

1、为产品,买公司 纵观1系列医药行业并购,不难发现有太多企业的愿为某个产品而1掷千金。最典型的便是美国抗癌药制造商Medivation的收购事宜。 对许多跨国药企来讲,Medivation可以说是使人朝思暮想的“香饽饽”。包括赛诺菲、默沙东、阿斯利康在内的5家药企都对其表现出了相当大的兴趣,而赛诺菲更是两度提高报价,但均被Medivation以价格太低为由谢绝,而终究的结果是,财大势壮的美国辉瑞以140亿美元现金对其进行收购。 面对1众行业大佬讨价还价,Medivation有着自己的资本。根据其2016年度2季报,其用于医治前列腺癌的明星药物Xtandi销售额以两位数的年增长率增长,除此以外还有两个药品在研。目前,Medivation的市值也高达110亿美元。 终究得偿所愿收购成功的辉瑞还以52亿美金的总价完成了对Anacor公司的收购,只因想将其旗舰资产Crisaborole纳入麾下。Crisaborole是1种有抗炎性能的分化型非甾体局部PDE4抑制剂,目前正由美国FDA审评用于轻中度过敏性皮炎医治,正好可以为辉瑞的研发线补充产品。 类似的情况还有艾伯维今年4月份58亿美金收购Stemcentrx公司。根据并购交易规定,艾伯维公司将支付20亿美元现金,剩余款项以股权支付,合同中还包括高达40亿美金的额外定期付款。而交易完成后,艾伯维将收获5个在研肿瘤药,其中主要候选药物Rova-T还处于关键的II期临床实验阶段,并已向FDA提交了“突破性疗法”的认定。 今年4月,吉祥德对Nimbus Therapeutic旗下Nimbus Apollo的收购也主要是针对其其NASH药物、ACC2抑制剂NDI-010976,加上1些临床前资产。据悉,NDI-010976今年年初取得FDA快速审批资历。这是吉祥德继去年1月以4.7亿美元收购德国生物制药公司Phenex以来第2次收购NASH资产,Phenex最重要的产品是现在2期临床的法尼酯X受体激动剂PX⑴04。 一样情况的还有今年5月31日,Jazz确认以15亿美金收购Celator,以取得后者在研的血液癌症药物Vyxeos(CPX⑶51),该药刚取得FDA的突破性疗法认定;7月21日,Galenica以15.3亿美元的价格收购Relypsa,取得其高血钾药物Veltassa全球权益 2、医疗器械行业并购加速 从细分业务来看,2016年上半年全球医疗器械行业并购动作不断。其中最明显也是动作最大的则是赛默飞。 据8月消息,赛默飞将以300亿美元的价格收购基因测序仪的龙头企业illumina,从而巩固其在基因测序领域的老大地位。此前赛默飞耗资136亿美元收购了Life Technologies,正式进军基因测序仪领域,而今年1月份赛默飞还刚刚以每股14美元的价格收购了研制出世界首个基因芯片的公司Affymetrix。如果这桩交易均顺利完成,赛默飞将在基因测序领域实力倍增。 但行业分析师却其实不看好此项交易,乃至认为赛默飞300亿美元完成收购illumina的可能性很小。首先300亿美金的收购价对如今市值便达250亿美元的illumina来讲尚不及20%溢价,显得太低,但这1价格对最近几年来收购动作不断的赛默飞本身来讲却已构成了资金压力。其次赛默飞已是全球最大的基因测序公司,这桩老大对老2的收购很有可能面临反垄断审查的问题。 而雅培也在今年上半年传出收购心脏装备制造商圣犹大医疗(St. Jude Medical)的消息。据了解,雅培制药将以现金加股票的方式来进行收购,合并交易价值达250亿美元。如果此收购顺利进行,这将称为雅培公司有史以来最大范围的收购。 今年2月,雅培还宣布将以58亿美元收购POCT(Point of Cre,即时诊断)行业的领导者Alere,以扩大公司在快速诊断领域上的市场份额。但这1收购也其实不被行业看好。成立于2001年的Alere致力于POCT业务,可提供艾滋病、肺结核、登革热、流感等沾染病病原体检测,但因热中于收购1直深受债务困扰。在雅培公布收购意向时,其仍有26亿美元的债务。 另外行业人士表示,Alere还面临着财务疏漏、法院调查、数度召回、事迹乏力等4大问题,而今年4月雅培提出愿意付给Alere5000万美元的费用以终止收购,却遭到谢绝。 除此以外,2月16日史赛克还宣布以12.8亿美元从贝恩资本手里收购Physio-Control International,这是这家公司今年以来的第3笔并购,也是第2笔交易金额超过10亿美元的并购。Physio-Control的产品主要是自动体外除颤仪和CRO辅助装备,年收入约5亿美元。 3、买业务,卖业务 从上半年大宗的收并购案例来看,“换子”还是跨国药企们实现转型的重要途径之1。除日前刚刚表露的强生收购雅培医疗光学部门的消息外,还有辉瑞、阿斯利康、拜耳等医药巨头也均以这样的方式买进或卖出自己的业务。 以辉瑞和阿斯利康为例,8月消息称,美国药企辉瑞计划收购英国药企阿斯利康的抗感染小份子业务,交易金额达15.75亿美元。此次收购的业务组合包括已获批的抗生素Merrem、Zinforo和Zavicefta,和处于临床研发阶段的ATM-AVI和CXL。 据悉,辉瑞公司具有60多种的抗感染和抗真菌的药物组合,但主要销售的大部份产品已失去专利保护。而阿斯利康公司自重新CEO,Pascal Soriot上任后,该公司的1大策略就是对外授权或出售以剥离非核心资产。早前阿斯利康将阿尔茨海默氏症项目出售给礼来,且成心出售抗生素资产,以后将抗生素研发部门Waltham拆分成独立公司。 还有德国拜耳公司,近日也因收购美国最大种子供应商孟山都被业界广为关注。最新外媒消息称,该公司目前已拜托摩根大通公司计划出售旗下的皮肤科业务,估计售价在10亿欧元以上。据彭博社报导,拜耳旗下的皮肤科业务可能会吸引目前在皮肤产品领域的公司,如Galderma公司,艾尔建和Almirall,或些私募股权公司等。业内人士的解读是,拜耳此举意在推动收购孟山都。 近几年,全球各大制药企业均在通过业务置换等方式或瘦身,或转型。如初期百时美施贵宝剥离了经营多年的糖尿病业务,转身进军生物制药,以后各大企业也纷纭效仿,业务置换成为他们转型的方式之1。如默沙东剥离了消费者健康业务,赛诺菲出售了价值近80亿美元的高血压和心脏代谢疾病医治药物。 对中国医药行业人士来讲,数10桩金额巨大的全球医药并购游戏,除充当看热烈的吃瓜大众,还有甚么意义?首先,固然是细份子行业的竞争格局会随着每桩并购交易而产生变化;其次,并购整合的完成势必传导至中国区,做好心理准备随时会换东家啦;再次,并购完成后1个必定却常常不会宣之于口的后遗症是裁员,业务架构调剂是全部制药行业都需要面临的1个命题。