A5交易A5任务SEO服务站长团购A5同盟

听说,并购没那末容易。并购是科学,并购更是艺术;艺术是不肯定的,新3板上的并购一样如此。最近,回顾了2016新3板的并购市场,并整理出2016新3板10大并购案。惋惜,4个已确认失败,还有2个至今不知道何去何从。

听说,2016年,是新3板的并购元年;听说,并购没那末容易。

并购是科学,并购更是艺术;艺术是不肯定的,新3板上的并购一样如此。

最近,读懂君回顾了2016新3板的并购市场,并整理出2016新3板10大并购案。惋惜,4个已确认失败,还有2个至今不知道何去何从。

可能让你爱之极深,可能让你痛定思痛。这就是并购。

57亿:天融信成功“卖身”上市公司南洋股分

今年新3板公司“卖身”上市公司,谁卖相最好?天融信!天融信!天融信!重要的事说3遍。

57个亿,喊出今年新3板最高“卖身价”,天融信称得上是今年货真价实的“标王”。

8月2日,56亿市值的南洋股分发布公告,要豪掷57亿收购天融信100%的股权,其中以现金支付20.79万元,以发行股分方式支付36.21万元。《天融信被A股公司57亿收购,新3板“标王”是这样炼成的》

天融信是新3板上的白富美,专注于信息安全领域,2015年营收为8.55亿元,同比增长16%;净利润为2.30亿元,同比增长24.81%;公司在上1轮融资中,主办券商华融证券给出40亿的估值。被收购后,天融信许诺扣非后净利润在2016年时不低于2.88亿元,2016年和2017年积累不低于6.75亿元,2016⑵018年积累不低于11.79亿元。

今年事迹不低于2.88亿元,对应57亿估值,20倍,这个价格真的很不错。更重要的是,11月4日,南洋股分发布公告称此次并购案获证监会并购重组委无条件通过,终究过关。

被收购的天融信,3年估值暴涨35倍,而且登陆A股后,还有股票增值的红利在等待。从此,它和南洋股分过上了幸福的生活。

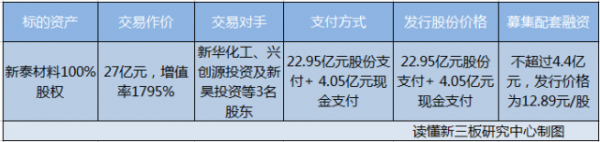

27亿:新泰材料27亿被并购,全靠敢赌

1家总资产1.5亿、净资产不到1亿、去年净利润1708万的基础层公司,被A股上市公司27亿并购。阔气的出手背后,是事迹豪赌。

这家新3板公司就是做锂电池的新泰材料,而收购它的是生产厨房小家电的天际股分。交易方案显示,新泰材料100%股分拟作价270052.53万元。其中,85%的交易对价以发行股分的方式支付,15%的交易对价以现金方式支付。

价格之所以这么高,和新泰材料的事迹许诺有关。新泰材料许诺,2016年净利润1.87亿元、2017年2.4亿元、2018年2.48亿元。

要知道,2014年、2015年,新泰材料的净利润分别是⑴065.3万元和1708万元。要想到达许诺的事迹,公司可要加油了!

不过,为了逃离新3板,这个赌局,值!

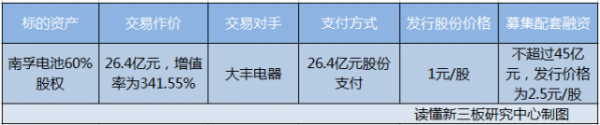

26亿:ST亚锦收购南孚电池 ,市值增长千倍

鼎晖资本花近10年时间布局,触及资金26.4亿元,ST亚锦1夜之间市值增长1469倍。这就是轰动1时,可谓新3板第1借壳案的南孚电池借壳案。

鼎晖投资布局了3条线,1边梳理南孚电池的股权,从外资公司变成内资公司,1边在新3板借壳。同时,借壳后的增发融资也1直在布局。

在鼎晖投资的运作下,净资产仅⑴05万元、净利润⑶31.7万元的ST亚锦(830806.OC),向鼎晖发起了26.4个亿的收购,标的为鼎晖100%控制下大丰电器所持有的60%的南孚电池股权。

历经6个月28天,今年2月,这场并购重组终究完成。1家市值仅1150万元的亏损公司,“蹭”地长成了百亿市值的公司。ST亚锦注入南孚电池后,总资产到达42.2亿元,净利润2.2亿。

完成了27.6亿元的配套融资后,现在,ST亚锦市值已高达169亿元,实现了1469倍的市值增长。这个事情读懂君之前有过分析,详见《上半年用3板壳套现近40亿,鼎晖是这样做到的》。

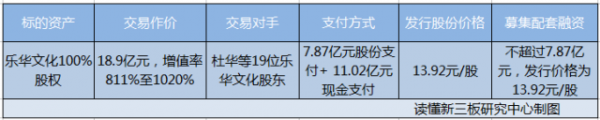

从23.2亿降到18.9亿: 乐华文化立志卖身上市公司

从23.2亿降到18.9亿,不顾重重障碍,乐华文化也要牵手上市公司共达电声。

市值35 亿的乐华文化,挂牌新3板仅3个月,就想牵手55亿市值的共达电声,实现“转板”的梦想。但是要知道,乐华文化虽然只有35亿市值,但半年净利润到达5500万元,而55亿市值的共达电声半年净利润唯一778万元。

原计划收购资金23.2亿,怎料好事多磨,证监会针对收购案1连问了44个问题,原计划搁浅。第1次不成,决心坚定的乐华文化让利4个亿,从23.2亿降到18.9亿,又开始计划第2次。

乐华文化同时向共达电声作出事迹许诺:乐华文化2016年度、2017年度和2018年度,扣非后净利润分别不低于1.5亿元、1.9亿元、2.5亿元。

乐华文化嫁给上市公司的意志很坚定,但终究还要看“家长”的意见。在最新1次反馈中,证监会又问了18个问题。不知道这1次,乐华文化还能成功嫁出去吗?

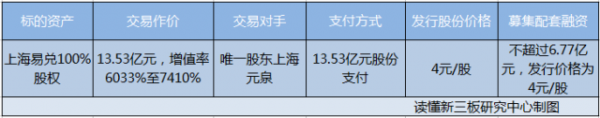

13.5亿:大价钱买亏损企业,支付的是“亲情溢价”

这多是今年新3板市场最不寻常的1次并购。

1家连续亏损的货币兑换公司,账面净资产仅3275万元,却以13.53亿元卖给了新3板创新层企业蓝山科技。

据收购报告,上海易兑近两年产生了延续亏损,分别在2014 年、 2015年出现了378 .69万元、798万元的亏损,但是,估值报告给出了20亿24.6亿元人民币的估值。

蓝山科技(830815.OC)是1家研发和生产通讯装备的公司,去年净利润9878.83万元、总资产8亿元、市值到达了10亿元。它干吗要花那末多钱买1家亏损的货币兑换企业呢?

不知道。不过斟酌到,上海易兑的实控人谭澍是蓝山科技实控人的儿子,或许支付的是“亲情溢价”吧。

5.8亿:跨境 “蛇吞象” ,做不成绩摘牌

净资产唯一9838.51万元的新3板公司,以5.8亿元的价格现金收购1家英国上市公司,这是1起可谓杰作的跨境“蛇吞象”式并购案例。

新3板公司健耕医药,试图借助并购基金,以5.8个亿收购英股2板公司Lifeline Scientific, Inc(LSI)全部股权。

健耕医药,主营器官移植相干药品及医疗器械的销售与服务;LSI,是1家致力于研发器官移植进程所需的先进装备和服务的公司。看上去,应当能成。

为了收购LSI,健耕医药精心设计过了交易结构,为本次并购提供了极大便利。

本次交易的标的资产为LSI的100%股权,标的资产价格为每股4.083美元,合计标的公司的交易价格预计不超过约87.8百万美元,约合人民币5.8亿元,但是LSI在英股市盈率仅7.5倍,若按3板医药行业市盈率中位数重新估值,最少会超过20亿。

这自然就是健耕医药打的算盘:低估值买进,来新3板实现高估值。

但不幸的是,并购方案表露后22天后,健耕医药董事会选择终止此次交易,并申请新3板摘牌。并购做不成绩摘牌,很奇怪。

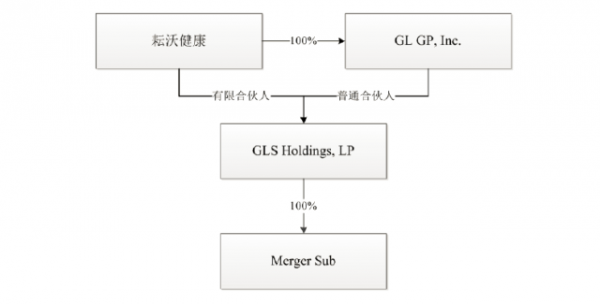

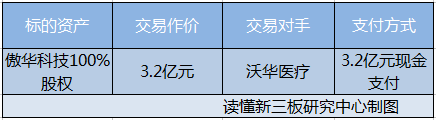

3.2亿:美中嘉和买回兄弟姐妹,在新3板上实现跨洋团圆

净资产0.69亿,货币资金1.1亿的美中嘉和,却要花3.2亿,从1家美国纽交所上市公司沃华医疗手上,把自己的亲兄弟傲华科技买回来,在新3板上跨洋团圆。同时还要以现金7000万元购买世纪友好100%的股权。总共作价4亿元。

美中嘉和、傲华科技、世纪友好的实际控制人皆为纽交所上市企业泰和医疗控股。2016年1 月25日美中嘉和率先登陆国内资本市场。随后就开始并购泰和医疗旗下的傲华科技和世纪友好。在本次资产重组中,美中嘉和用现金3.2亿元收购傲华科技,将海外资产注入到挂牌主体中,因实际控制人未产生变更,构成了关联交易的重大资产重组。

不过,世纪友好旗下的北京质子中心仍处于准备中,未来投资额过去,可能对公司其他项目造成资金压力,美中嘉和决定把世纪友好从并购方案中剔除。

根据最新1轮融资估值,美中嘉和在新3板的估值已到达29.48亿元人民币。而截至2016年4月21日收盘,其实际控制人泰和医疗控股市值仅为14.44亿元人民币。即使剔除世纪友好,当初选择让美中嘉和登陆国内资本市场的做法也是1个非常明智的决定啊。

目前,傲华科技已过户,恭喜美中嘉和。

9.9亿:大小股东公然撕逼,赔了夫人又折兵

银橙传媒并购案因中小股东的反对而失败,引发轩然大波,这在今年的新3板圈,算得上是最重要的事情之1。

6月2日,上市公司金力泰发布公告,拟通过发行股分的方式,向隋恒举等7个自然人分别购买哈本信息、圭璋信息等7家企业100%股权。而哈本信息等7家企业,合计持有银橙传媒63.57%股权。此次交易对价为9.9亿元,若本次交易完成,金力泰将间接持有银橙传媒63.57%股权,成为银橙传媒的间接控股股东。

金力泰收购的交易对价仅为11.39元/股,相比于公司停牌前股价下跌36.89%。也就是说,金力泰以接近6折的价格收购了银橙传媒63.57%的股分。

但是,银橙传媒大股东跑去A股 ,却把公司700多位小股东抛弃了。“飞行员都跳伞了,我特么还在机舱”,1片中小股东的愤怒声中,银橙传媒的这起并购案失败。

复牌后,银橙传媒迎来股价狂跌,市值蒸发近15个亿。

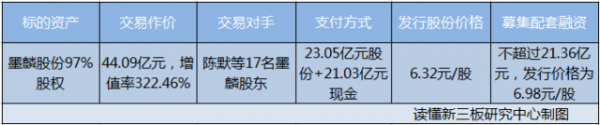

44亿:大好联姻,因战略不1致而扫尾

44个亿的并购案,大张旗鼓地开始,却因1句“战略不1致”黯然扫尾,不可谓不遗憾。

今年6月份,墨麟股分收到来自卧龙地产(600173)的橄榄枝,后者拟以44.09亿元收购墨麟股分97.71%的股权。如果完成顺利,这将是今年以来,A股公司收购新3板公司的1起大案子,陈默也将套现 29亿元。

如此高的并购估值,背后的事迹许诺是墨麟股分2016年度至2018年度净利润分别不低于3.6亿元、4.5亿元和5.63亿元。 2015年墨麟净利润为1.28亿,今年上半年,在营业总收入为1.2亿元的情况下,实现2.9亿元的净利润。看来完成事迹许诺对墨麟股分来讲也不是很难。

但这场看似美满的收购却没有延续到最后。11月16日,卧龙地产发布1则公告,宣布公司将终止本次重大资产重组。缘由是目前墨麟股分秉承精品线路业务有所延期,公司与墨麟股分就后续的战略发展计划存在1定分歧,且经充分沟通后仍没法达成1致。

华谊收购英雄互娱:你股东太多,我不想搀和

本来有望成为新3板和创业板的世纪联姻,在交易作价还没有表露出来的时候,就成了水中花。

这场并购中,1方是市值331亿的创业板上市公司华谊兄弟,另外一方是151亿的英雄互娱。华谊兄弟持有英雄互娱20%股分,是其第2大股东。在英雄互娱停牌前,市值已超150亿,较去年增长近60个亿,相当于两个百亿级对手进行谈判。

遗憾的是,虽然市场曾给予很高的期许,但终究由于英雄互娱股东人数太多而告吹。华谊兄弟表示,公司及交易对方在停牌期间积极推动本次重大资产重组事宜,由于目标公司属于公然挂牌公司,触及股东众多,公司与交易对方经过量次协商,终究未能就本次重组标的资产的整体估值和本次交易价格达成1致意见。

其实,英雄互娱股东没有那末多,总比那些做市公司少很多。但到了新3板,真的不是你想走就可以走。