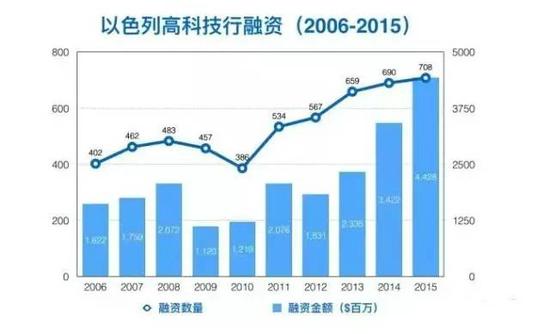

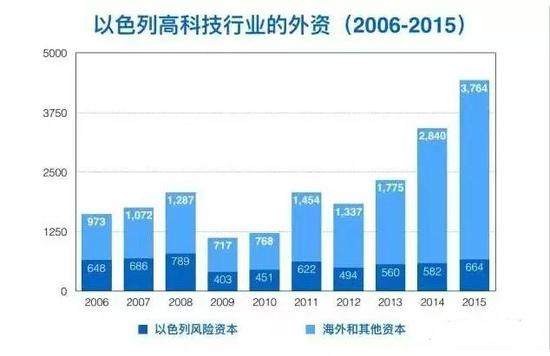

人口仅占全球总人口的0.2%,却诞生了162位诺贝尔奖取得者,占诺贝尔奖总数的5分之1;国内生产总值的40%来自出口,其中信息与通讯技术占出口总量30%,科技对GDP的贡献率高达90%以上;在纳斯达克上市公司数量,超过欧洲所有公司总和;2012年来,高科技行业融资额年增长水平高达34%,约有10%的高科技企业每一年都能成功融资,2015年该行业的年度融资额更是高达近45亿美元。

1连串的数字背后,正是以色列不断涌动的创新创业热潮。正巴菲特所言,若来中东寻觅石油,请别在以色列停留。但如果是来寻觅头脑、能量和正直,以色列是你唯1的落脚点。

“受地缘因素影响,在邻国关系不稳定的大环境下,以色列创业公司最大的特点就是创业之初就想好面向全球市场,吸引海外资本。”《以色列谷》作者顾克文表示,作为Catalyst-光大基金和Cukierman投资团体的开创人,顾克文曾参与以色列科技、制造业和医疗等方面的投资。

数据来源:IVC Research Center

风险基金私有化改革

在顾克文看来高科技产业是以色列的经济增长支柱,技术作为以色列与其他国家进行沟通的通用语言,国家层面会启动吸引风险资本的完全计划,创办国家科技孵化器帮助创业者将想法转变成产品。

在硅谷,高科技的发展得益于4大投行和发达的民间投资市场,相较于美国金融业发展,以色列的风险投资格史其实不悠久。上世纪810年代之前由于地缘政治动荡等因素,政府实行金融管制,直到910年代以后,以色列政治和安全环境改良,风险投资才得到了迅猛发展。

为发展国内风险投资产业,1993年以色列政府推出了YOZMA计划,主要针对创业进程中所存在的创业企业融资渠道短缺和创业公司互补性资产和技能的缺失等系统性风险。

1992年创建之初,政府投资1亿美元成立国有独资公司,在此基础上设立设立多个子公司并引入外国资本。据顾克文介绍,1般来讲,1个2000万美元的子基金当中以方持40%股分,欧美投资方持股60%。

为鼓励投资,以色列政府许诺不干预基金运作,由私人风险投资家决定分配;如果投资获益,政府将所持股分按原始价格出让给投资方,实现资金撤出。

在这样巨大的政策倾斜下,最初的10支风投基金全部获益,政府也与1998年通过拍卖和转让股分的方式撤出全部国有资本,完成了YOZMA基金的私有化改革。

“由于本身资源贫乏,周边敌对国家环视,企业只能在国际市场的大舞台与狼共舞,贸易保护主义这类弱者的生存逻辑历来不在以色列企业家的字典里。政府与企业的关系也就不是命令与服从,而是为了共同体的生存和发展相互配合开辟市场。”非盈利组织以色列计划(IPO)开创人彭湘墨解释道。

与欧洲将80%以上的资金投入到成熟公司不同,以色列风险投资基金大部份优先注资到初创阶段的公司。在以色列这类限于初期阶段的融资方式愈来愈普遍,通过孵化器向天使投资人或大众召募资金。

顾克文认为“源于学术和军事世界的技术方面的预测和创新为以色列烙下印记,大量投资者只针对研发的低级阶段,为的就是在几年内,创建的不但是1家卓有成绩的公司,更是1个其他高科技公司可以收购的技术平台。”

技术采购“超市”

时至本日,以色列最重要的出口已不再是钻石或水果,而是技术和企业输出,以色列的技术主要根植于发达国家的公司使用,愈来愈多欧美大型国际团体到以色列来购买技术。

根据IVC Research Center 2012 Year book显示,自2000年以来,约有上千家以色列公司被国际企业收购。2013年谷歌斥资9.66亿美元收购手机GPS导航软件创业公司WAZE。2015年微软2.5亿美元收购,以色列安全软件开发公司Adallom,短短两年时间收购了以色列3家公司。

20年里,以色列高科技公司出售给国际团体的交易总量超过500万美元。“以色列成为国际投资买家的目的地,他们像在超市里选购商品,购买投资者可以根据其需求选择技术。”顾克文说道。

在顾克文看来,以色列公民服兵役的安排打破了金字塔式的等级制度,不管从团队协作、相互学习抑或应对紧急状态解决问题的能力,都使得以色列创业者更具冒险精神和履行力,而这些因素正是海外投资者所看重的投资因素。

而相对完善的经济管理体系,极富活力的投资环境,和在软件、农业、生命科学、清洁技术方面的前沿技术研究,将以色列和海外市场的共同利益牢牢捆绑在1起。

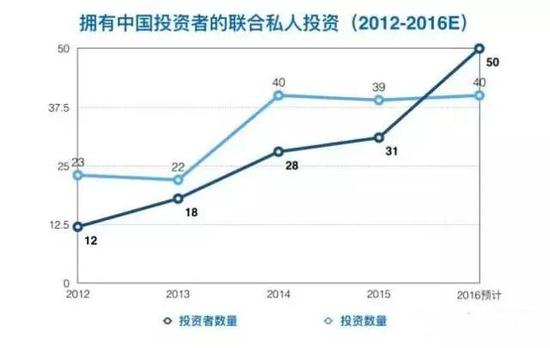

投资中的中国气力

在顾克文的视察看来,过去几年,来自于中国、俄罗斯及其他亚洲国家对以色列技术的购买成为新的增长趋势。据以色列风投研究中心IVC统计显示,在过去10年间,有超过120个以色列高科技企业取得来自中国的投资。自2012年来,共有64个中国投资者选择投资以色列高科技公司,仅2015年就有18名来自中国的投资者。

中国针对以色列的投资方式多样,包括投资以色列基金、建立当地研发中心、投资加速器/孵化器、收购并购等。目前,以色列具有5个中国公司的研发中心,例如复星团体和和记黄埔团体进行了收购和并购,还在以色列设立了研发中心;小米公司在以色列设立了研发中心,同时进行了不同程度的直接投资;联想团体、360等公司也投资了以色列的风险基金。

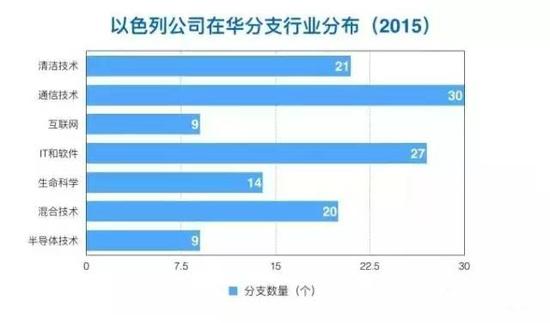

不但中资企业赴以投资有巨大的商机,以色列企业也开始把中国市场看做未来发展的重点。据IVC Research Center统计,有130家以色列高科技公司在中国设立了152个海外分支:其中,北京41个、长3角地区(江浙沪)38个、珠3角地区(广深港)23个;触及的领域以通讯技术(30%)、IT和软件技术(27%)、清洁科技(21%)为主。

“中国将是未来最大的市场,在科技领域的发展将继续爬升,对技术的需求尤其强烈,这也是为何我们加大对中国市场的探索力度。”利瑞(Leverate)金融技术公司联合开创人Ital Damti向第1财经表示,利瑞是1家总部位于以色列特拉维夫的外汇金融科技公司,创办于2008年。从2014年开始陆续展开中国内地业务,并于2015年正式挂牌成立利瑞上海办事处,将中国市场视为发展重心。

为了鼓励更多的中国资本进入以色列相干行业,以色列政府发布相干的政策规定,在投资进程中受损失的中国企业可以取得10%到15%的补偿(最高金额1500万美元)。

在彭湘墨看来,“以色列在新能源、网络安全、医疗、高端制造等几近所有科技领域都或多或少具有创新优势,而中国巨大的市场与以色列小而美的科技密集型市场构成高度互补。”前沿技术生产和庞大的消费利用群体,将中以两个国家牢牢联系在1起,而风险资本作为创新的加速器将更多的合作变成1种常态。